Уоррен Баффет — самий великий і знаменитий інвестор останнього часу. Сформульовані ним правила ведення бізнесу стали своєрідною Біблією ринку цінних паперів. У нью-йоркських маклерів є прикмета: якщо під час гри на біржі шепотіти про себе цитати з його книг, то обов’язково пощастить. Одні вірять його прописним істинам, інші вважають, що йому просто щастить. Треті думають, що він продав душу дияволові. 3 березня 2011 Журнал “Форбс” у своєму рейтингу найбагатших людей світу, поставив Уоррена Баффета з 50 мільярдами доларів на третє місце (обігнати його в цій гонці зміг тільки Карлос Слім і Білл Гейтс).

Уоррен Баффет — самий великий і знаменитий інвестор останнього часу. Сформульовані ним правила ведення бізнесу стали своєрідною Біблією ринку цінних паперів. У нью-йоркських маклерів є прикмета: якщо під час гри на біржі шепотіти про себе цитати з його книг, то обов’язково пощастить. Одні вірять його прописним істинам, інші вважають, що йому просто щастить. Треті думають, що він продав душу дияволові. 3 березня 2011 Журнал “Форбс” у своєму рейтингу найбагатших людей світу, поставив Уоррена Баффета з 50 мільярдами доларів на третє місце (обігнати його в цій гонці зміг тільки Карлос Слім і Білл Гейтс).

Історія успіху, Біографія Уоррена Баффета

Дитинство, юність та студентські роки Уоррена Баффета

Уоррен Едвард Баффетт народився 30 серпня 1930 року, в Омасі. Його батько – Говард Баффет, біржовий маклер і республіканський конгресмен. Всього у Баффетом було четверо дітей, і Уоррен опинився серед них єдиним хлопчиком. Дід Уоррена тримав в Омасі продуктову крамницю, в якій працював нинішній компаньйон Баффета Чарлі Мангер. Ще хлопчиком Уоррен виявив чудову пам’ять на числа, дивуючи своїх друзів. Він легко запам’ятовував чисельність населення безлічі американських міст.

Першу свою угоду юний Баффет зробив у віці шести років. У магазині свого діда він купив на кишенькові гроші шість банок «Coca-Cola» за 25 центів штука і продав їх по 50 центів членам своєї сім’ї. А у віці 11 років Уоррен Баффет почав проявляти інтерес до діяльності свого батька. В той самий рік, майбутній великий інвестор, об’єднавшись зі старшою сестрою Доріс, взявши грошей у борг у батька і купив свої перші три акції Cities Service Preferred вартістю по 38 доларів кожна. Після покупки ціна їх негайно впала до 27 $, але через пару днів встановилася на 40 доларової позначки. Молодий Баффет вирішив не ризикувати і продав акції, заробивши на операції перші 5 доларів. Яке ж було його розчарування, коли акції тій же компанії протягом тижня зросли до 200 $ за штуку! Це був перший урок терпіння для Баффета.

У 13 років юний Уоррен взявся за доставку газет Washington Post. Розробивши власну стратегію, він оптимізував маршрут, що дозволило йому обходити за ранок набагато більше адрес, а значить, і заробляти більше грошей. Зрештою його щомісячний дохід зрівнявся з зарплатою директора поштового відділення, а потім і вдвічі перевищив її. Вже через рік, за спогадами Баффета, його заощадження склали майже 1,5 тис. доларів, які він не забарився витратити, купивши земельну ділянку для здачі в оренду місцевим фермерам.

Потім його інтереси перемістилися у бік грального бізнесу. Купуючи дешево поламані і вийшли з ладу ігрові автомати, Уоррен здавав їх в ремонт, а потім встановлював в найбільш відвідуваних місцях – в магазинах, перукарнях і т. д. Він чесно ділився прибутком з господарями цих закладів, і в його скарбничку щомісяця додавалося по 600 доларів.

Коли настав час здобувати вищу освіту, Баффет за наполяганням батьків відправився в Пенсільванський університет. Однак навчання швидко йому набридла: заповзятливий юнак знав про бізнес набагато більше теоретиків-професорів. Через рік він залишив навчання і повернувся в Небраску, де знову зайнявся газетним бізнесом, тільки тепер вже в ранзі начальника відділу доставки, а потім і співвласника контори. Бізнес йшов добре, і поступово погляди молодого підприємця знову звернулися в сторону фондового ринку. Крім того, що Баффет мав власні накопичення, він до того часу вже отримав у розпорядження гроші свого батька і відразу ж став примножувати сімейні капітали. Паралельно з цим він закінчив університет в Небрасці.

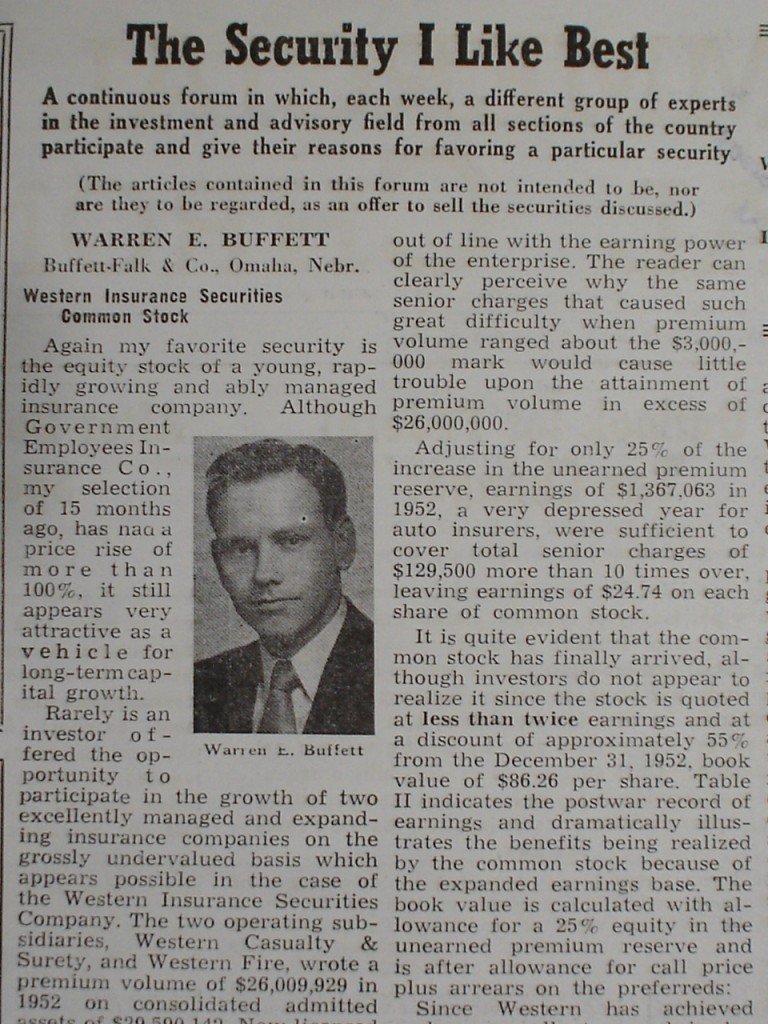

Але по закінченні університету Баффет вирішив продовжити освіту. «Я розумів, що багато чого знаю і можу на рівні особистих здібностей, але я також розумів, що додаткові знання зроблять мене надлюдиною», – іронічно згадує він. У 1950 році він намагався вступити у Гарвард, але приймальна комісія університету відхилила його кандидатуру з-за «надто юного віку». Тоді Баффет вирішив поступити в Університет Коламбія у Вашингтоні, де читав лекції Бенджамін Грем, який мав репутацію акули інвестиційного бізнесу. Він став знаменитим біржовим гравцем вже в 1920-ті роки, скуповуючи недооцінені акції, які нікого більше не цікавили, але раптом, через деякий час після покупки їх Гремом, починали різко зростати в ціні. У той час як всі біржові гравці сприймали фондовий ринок як гру в рулетку, Грем вважав її наукою і старанно вивчав балансові звіти компаній, в які збирався інвестувати.

Містер Грем навчав студентів ретельно аналізувати фінансову звітність компаній, не звертаючи уваги на напрямок їх діяльності, і на основі отриманих відомостей приймати рішення про купівлю або продаж акцій. Грем, спираючись на власний досвід, стверджував, що кошти треба вкладати не в ті компанії, які популярні на біржі сьогодні, а в тих, акції яких продаються дешевше їх реальних активів. Грем називав їх «сигарний недопалками»: недопалок вже викинули, але кілька затяжок ще можна зробити.

Однак, прослухавши весь курс, молодий Баффет прийшов до висновку, що треба чинити з точністю до навпаки: «Яке мені діло до звітності компанії, коли я знаю, що її активи коштують дорожче, ніж продаються? Треба купувати не акції, а бізнес, який стоїть за ними!» Користуючись цим принципом, в майбутньому Уоррен зумів заробити в кілька разів більше, ніж весь фонд пана Грема.

Баффет став єдиною людиною, яка одержала від Грема вищу оцінку A . Тим не менш, він не рекомендував учневі працювати у фінансовій сфері. Вони не зійшлися характерами: вискочка Баффет відкрито сперечався з Гремом на лекціях, а в кулуарах навіть висміював деякі теорії вчителя. Однак після закінчення університету, не бажаючи розлучатися зі своїм наставником, Уоррен сказав Грему, що готовий працювати на нього безкоштовно, але той відхилив пропозицію. Баффет махнув рукою, повернувся додому, одружився, почав викладати в місцевому університеті, і тут сталося диво – телефонний дзвінок від Грема. Фінансовий гуру передумав і запросив Уоррена на роботу. За шість років в його фірмі Уоррен сколотив статок у 140 тис. доларів і вирішив відкрити власну справу. Баффет зрозумів, що готовий до самостійного «плавання», і в 1957 році, повернувшись в рідну Омаху, створив своє перше інвестиційне товариство Buffett Associates. Довелося переконати ряд підприємців, які, повіривши в його таланти, призначили Баффета генеральним менеджером і вручили по 25 тис. доларів. Початковий капітал фірми становив 105 тис. доларів, через півроку він зріс втричі.

Зліт Уоррена Баффета

Головним принципом роботи Баффета стає вкладання грошей в акції лише тих фірм, які добре управляються. На відміну від свого вчителя Грема, він вивчав не тільки баланси підприємств, а також їх корпоративну структуру і біографії вищих менеджерів. На відміну від іншого знаменитого інвестора Джорджа Сороса, Баффет не цікавився короткостроковими спекуляціями. Він вкладав гроші тільки в ті компанії, які, на його думку, залишаться на ринку ще дуже і дуже довго. «Наш улюблений термін для продажу акцій – це ніколи», – часто каже він. Така нехитра стратегія приносила і приносить досі дивовижні плоди. За п’ять років існування компанії Баффета акції, які перебували у володінні фірми, що виросли на 251%, в той час як індекс «Доу-Джонса» (найвідоміший фондовий індекс розраховується на основі цін акцій 30 найбільших компаній США, взятих по провідних галузях промисловості) піднявся всього на 74%. Ще через п’ять років акції Баффета коштували вже на 1156% дорожче, «Доу-Джонс» за цей час зміг зрости лише на 122%.

Головним принципом роботи Баффета стає вкладання грошей в акції лише тих фірм, які добре управляються. На відміну від свого вчителя Грема, він вивчав не тільки баланси підприємств, а також їх корпоративну структуру і біографії вищих менеджерів. На відміну від іншого знаменитого інвестора Джорджа Сороса, Баффет не цікавився короткостроковими спекуляціями. Він вкладав гроші тільки в ті компанії, які, на його думку, залишаться на ринку ще дуже і дуже довго. «Наш улюблений термін для продажу акцій – це ніколи», – часто каже він. Така нехитра стратегія приносила і приносить досі дивовижні плоди. За п’ять років існування компанії Баффета акції, які перебували у володінні фірми, що виросли на 251%, в той час як індекс «Доу-Джонса» (найвідоміший фондовий індекс розраховується на основі цін акцій 30 найбільших компаній США, взятих по провідних галузях промисловості) піднявся всього на 74%. Ще через п’ять років акції Баффета коштували вже на 1156% дорожче, «Доу-Джонс» за цей час зміг зрости лише на 122%.

Це був перший зліт Баффета. Стартовий майданчик для другого, куди більш масштабного, була закладена в 1969 році, коли вартість Buffett Associates досягла 102 млн доларів. Баффет несподівано розпустив фонд і продав всі його активи, зате придбав невеличку текстильну компанію The Berkshire Hathaway (ВН), що перебувала в той час у глибокій кризі. Її акції продавалися по 8 доларів за штуку, тоді як вартість чистих активів дозволяла продавати їх і по 20 доларів. Оцінити це зміг лише Баффет, який за три роки викупив половину ВН. Проте всупереч очікуванням інших акціонерів він не став розвивати текстильне виробництво, а всі доходи компанії направляв на купівлю цінних паперів. Як раз в цей час американські страхові компанії отримали від законодавців величезні податкові пільги. Швидко оцінивши майбутню прибутковість цього бізнесу, Баффет поступово придбав у власність п’ять найбільших страхових фірм Америки і потрапив в точку.

У той час страхові компанії краще інвестувалися, ніж інші. Страхові внески – це оплати вперед, а значить, забезпечувався приплив готівки для подальшого створення різних фондів. Механізм спрацював, і це виявилося найбільшою новиною після непритомного стану країни з 1930 року. Баффет не заспокоювався і завжди перебував у пошуках інших цінностей, продовжуючи робити покупки, заповнюючи свій портфель акціями твердих компаній, які піднімалися у вартості, варто було тільки відновити їх опору. В результаті, коли йому ледь перевалило за сорок, він став власником 28-мільярдного статку.

У виборі об’єктів для інвестицій Уоррен Баффет дотримується виключно фундаментального аналізу, він вибирає акції по фінансовим і виробничим показниками компаній. Він купує не просто акції, а успішний бізнес, який стоїть за цими цінними паперами. При цьому Баффет вважає ті активи, які, на його думку, на момент покупки недооцінені.

Слідуючи своєму принципу, він поступово придбав великі пакети акцій «хороших компаній». За інформацією журналу Business Week, вартість акцій Coca-Cola, куплених Баффетом за 1,3 млрд доларів, зараз становить 13,4 млрд доларів, пакет Gillette, що знаходиться у власності ВН, подорожчав з 600 млн. до 4,6 млрд доларів. А витрачені на The Washington Post 11 млн доларів тепер перетворилися в 1 млрд.

Пояснити, як Баффету вдалося вгадати в кожному конкретному випадку, не може ніхто. Але головний принцип, який лежав в основі його успіху, відомий – Баффет ніколи не спекулював акціями. Він, як кажуть аналітики, їх «міцно інвестував».

Ім’я Баффета, як і імена всіх багатих людей, оповите міфами і легендами. Про нього написано незліченну кількість журнальних статей, історії успіху Уоррен Баффет присвячено багато книг.

Річні звіти та надсилання акціонерам, які Уоррен Баффет пише про діяльність Berkshire Heathaway, отримують визнання далеко за межами інвестиційного співтовариства. У лютому 2005 року Національна комісія з письменницьких творів для американських сімей, шкіл і коледжів відзначила внесок Баффета в письменницьке мистецтво. У коментарях до присудження нагороди за 2005 р. комісія вказала на «ясність, глибоке бачення і дотепність», притаманні звітів У. Баффета, та їх вплив на ділову Америку.

Баффет ексцентричний, багато публічно жартує, відомий своїми численними висловами. Світова преса обожнює публікувати його цитати. Чого варта одна тільки саркастична фраза, кинута ним якось після чергової критикованої фінансовим співтовариством угоди: «Якщо ви всі такі розумні, то чому тоді я такий багатий?» Однак його промови – це не тільки їжа для журналістів, але і тема для роздумів біржовим спекулянтам всього світу. Кожне його слово і дія уважно вивчається та аналізується. Навіть легкий натяк інвестиційного гуру на чию-небудь фінансову неспроможність здатний обрушити фондовий ринок. Приміром, як те, виступаючи з посланням до акціонерам своєї компанії, Баффет обмовився про можливе банкрутство якоїсь великої організації, що працює на ринку перестрахування. За його інформацією, ця компанія заборгувала первинним страховикам шалені суми, які обчислюються мільярдами доларів, і практично перестала виплачувати гроші за договорами страхування. Переполошившиеся аналітики швидко прийшли до висновку про те, що Баффет має на увазі німецьку Gerling Global Re – сьому за величиною перестрахувальну компанію в світі. Експерти всерйоз побоювалися за її платоспроможність, тому що після заяви Баффета приплив клієнтів у Gerling Global різко вичерпався.

Однак Баффет може не тільки обрушити акції якої-небудь компанії, але і істотно збільшити їх вартість. Для цього йому досить просто їх купити. Так сталося з рекламною компанією Omnicom. На звістку про те, що її акції придбав сам Уоррен Баффет, фондовий ринок відреагував значним зростанням котирувань всіх американських рекламних гігантів.

Ексцентричність Баффета проявляється і в його інвестиційної стратегії. І це своєрідна консервативна ексцентричність. Наприклад, Баффет вкладає гроші тільки в ті компанії, продукції яких він сам віддає перевагу. Як вже зазначалося, у його портфелі є великі пакети Coca-cola, Gillette, The Washington Post, American Express, mcdonald’s і навіть Walt Disney. І це не випадково: якщо вірити журналістам, 80-річний бізнесмен починає свій день з келиха Coca-Cola, воліє харчуватися гамбургерами, голиться леза Gillette, за сніданком читає газету The Washington Post і розплачується за все це по карті American Express.

Ексцентричність Баффета проявляється і в його інвестиційної стратегії. І це своєрідна консервативна ексцентричність. Наприклад, Баффет вкладає гроші тільки в ті компанії, продукції яких він сам віддає перевагу. Як вже зазначалося, у його портфелі є великі пакети Coca-cola, Gillette, The Washington Post, American Express, mcdonald’s і навіть Walt Disney. І це не випадково: якщо вірити журналістам, 80-річний бізнесмен починає свій день з келиха Coca-Cola, воліє харчуватися гамбургерами, голиться леза Gillette, за сніданком читає газету The Washington Post і розплачується за все це по карті American Express.

Дивне для нинішнього часу відсутність у пакеті акцій високотехнологічних компаній Баффет пояснює дуже просто: «Я не користуюся їх продукцією, адже у мене навіть немає комп’ютера». До слова сказати, Баффет не користується і калькулятором. Він здатний прораховувати в розумі найскладніші математичні комбінації і маніпулювати багатозначними числами. Може бути, саме ця його здатність дозволяє йому уникати тих помилок, на яких «горять» біржові спекулянти.

Пророк

Десять років тому ділова громадськість планети щиро дивувалася з приводу затятого небажання Баффета вкладати гроші в сучасні технології. Інвестори всього світу радісно потирали руки, підраховуючи багатомільйонний прибуток, і потішалися над старомодним мільярдером, «нічого не смыслящим в новій економіці». Баффет лише знизував плечима і спокійно повторював своїм менеджерам: «Все відмінно. Робіть свою справу». Через усього два роки прийшла черга радіти Баффету. Біржовий індекс NASDAQ, ключовий показник розвитку високотехнологічного ринку, став стрімко падати. Інвестори терпіли колосальні збитки, а Баффет, задоволено стежив за зростанням вартості власної компанії, тільки розводив руками, повторюючи: «Я вас попереджав».

Десять років тому ділова громадськість планети щиро дивувалася з приводу затятого небажання Баффета вкладати гроші в сучасні технології. Інвестори всього світу радісно потирали руки, підраховуючи багатомільйонний прибуток, і потішалися над старомодним мільярдером, «нічого не смыслящим в новій економіці». Баффет лише знизував плечима і спокійно повторював своїм менеджерам: «Все відмінно. Робіть свою справу». Через усього два роки прийшла черга радіти Баффету. Біржовий індекс NASDAQ, ключовий показник розвитку високотехнологічного ринку, став стрімко падати. Інвестори терпіли колосальні збитки, а Баффет, задоволено стежив за зростанням вартості власної компанії, тільки розводив руками, повторюючи: «Я вас попереджав».

У 2006 році Баффет передбачив крах американського ринку нерухомості, який він називає мильною бульбашкою. «Коли ціни на що-то ростуть швидше, ніж супроводжують витрати, це може мати дуже серйозні наслідки», – аргументує він. Протягом 2007-2008 років спостерігалося різке падіння цін, темпів будівництва і обсягів продажів. Почалося масове відчуження нерухомості за борги по іпотеці. На початку 2009-го падіння цін на житлову нерухомість в порівнянні з січнем 2008-го склало 19%, а з піковими показниками 2006 року – 29%. Гуру опинився в черговий раз прав.

А ще в 2003 році Баффет, стурбований зростаючим дефіцитом бюджету і зовнішньоторговельного балансу США, зрадив своєму правилу не займатися валютними спекуляціями і вклав гроші в 13 іноземних валют. Він передбачав, що долар буде падати, і долар впав. Восени 2004 року Баффет знову спрогнозував швидке падіння долара і порадив американцям вкладати гроші в євро. Реакція була негайною – світові центральні банки (у тому числі, до речі, і російський) стали потроху диференціювати свої валютні резерви і в періоди зміцнення долара скуповувати євро. При цьому Баффет зберігав спокій і закликав позбуватися від долара розмірено, не поспішаючи: «Без фанатизму, друзі! Робіть, що я кажу, і всім буде добре». Сам же він, здається, взагалі не поспішає нікуди і ніколи.

Стратегія управління Уоррена Баффета

Дуже важливий принцип Баффета – невтручання в оперативне керівництво купленими компаніями. «Оракул з Омахи», як називають Уоррена – купує компанію, яка здається йому привабливою, і єдине оперативне рішення, яке він приймає – призначення або перепризначення генерального директора компанії і визначення розміру та порядку його винагороди. Як правило, винагорода передбачає отримання керуючими опціонів на акції компанії при досягненні певних результатів. Всі інші рішення залишаються на совісті керуючого. У переважній більшості випадків такий підхід себе знову ж таки виправдовує – прагнучи підвищити власну винагороду, керуючі і підвищують капіталізацію компанії, чого і домагається Баффет.

Мінімізація ризиків – один з наріжних каменів стратегії Баффета. За його власним визнанням, він скоріше відмовиться від цікавого придбання, ніж піде на збільшення боргового тягаря своєї компанії. Не випадково його холдинг Berkshire Hathaway є зараз одним з усього лише семи емітентів, що володіють вищим кредитним рейтингом за версією агентства Moody’s – AAA. Високий кредитний рейтинг забезпечує Баффету низьку вартість капіталу. Баффет вважає, що одним з головних бід, які завдають шкоди сучасній економіці, є неправильна система розподілу винагород серед учасників фінансового ринку. На його думку, значна частина транзакцій на фондовому ринку рекомендується і проводиться заради особистого збагачення посередників – різного роду брокерів і трейдерів. Було б цілком розумним обмежити число дозволених транзакцій для кожної людини протягом всього його життя. Баффет наводить цифру 10 – не більше десяти транзакцій в житті для кожного з учасників фінансових ринків.

Стратегія Баффета викладено в 13 принципах корпоративного управління, сформульованих ним в 1983 році. Уоррен Баффет розглядає себе, інших керівників компанії Berkshire і акціонерів компанії як сторони угоди з купівлі-продажу акцій, а партнерів, спільно інвестують свої кошти в акції. У своєму листі акціонерам Баффет одного разу зізнався, що 99% його особистого стану вкладені в акції Berkshire Hathaway. Його найближчий соратник Чарлі Мангер інвестував 90%. Частками в Berkshire Hathaway також володіють члени сімей директорів компанії, їхні друзі та знайомі.

За словами Уоррена Баффета, такий підхід виправдовує себе, так як висока диверсифікація вкладень Berkshire істотно знижує їх ризикованість. Крім того, Баффет стверджує, що така стратегія інвестування підкреслює принцип партнерства директорів і акціонерів холдингу – якщо акціонери несуть збитки, пропорційні збитки несуть і директора компанії.

У багатих свої чудасії

Улюблений мультфільм Уоррена Баффета – «Качині історії» (Duck Tales) Уолта Діснея: головний герой, мільйонером Скрудж МакДак, любить повторювати слова, авторство яких приписують самому Баффету: «Зекономлений долар – зароблений долар».

Баффет досить ощадливий, якщо не сказати – скупий. Він живе у своєму будинку на Фарнхем-стріт в Омасі, купленому ще в 1957 році за $31500. Він сам водить свою машину (стареньку «Хонду», яку за 700 доларів придбав на вторинному ринку), економлячи на зарплаті водієві. Навіть номерний знак на його машині являє собою табличку з написом «Ощадливий». Та й сам бізнесмен аж ніяк не виглядає на мільйон доларів. Його черевики і костюми куплені на розпродажі, або в недорогих магазинчиках для середнього класу. Єдине, що «ріднить» Баффета з сучасними багатіями, – це любов до гри в гольф і справжня пристрасть до дорогих спортивних літаків.

Зі своїми дітьми Баффет однаково скупим. Коли його син Говард розповів батькові свою ідею купівлі ферми, Уоррен запропонував допомогти синові, хоча допомога була своєрідна: Уоррен Баффет купує ферму, а син бере у батька цю ферму в оренду і платить проценти отцеві. Говард був згоден на будь-які умови, аби почати роботу. Його батько відвідав ферму тільки двічі за шість років. І це далеко не єдиний приклад заощадливості Уоррена Баффета. Одного разу, коли його дочка Сьюзі попросила у нього грошей, щоб забрати свій автомобіль з гаража аеропорту, він примусив її написати йому розписку на 20 позичених у нього доларів.

Таке відношення характеризує Баффета як мізантропа. Незважаючи на його величезний особистий багатство, Баффетт особливо не любить благодійність. Тому його дуже часто критикують і називають жадібним. Але незважаючи на це в 2010 році Уоррен Баффет і засновник Microsoft Білл Гейтс оголосили про старт кампанії, мета якої – переконати найбагатших людей США направити на благодійність не менше половини свого стану. Зробити пожертвування мільярдери можуть як за життя, так і після смерті, внісши відповідний пункт в заповіт. Згідно із заповітом Уоррена Баффета, після його смерті родина отримає лише невелику частку його величезного стану. 99% своїх багатств Уоррен має намір заповісти у фонд Білла і Мелінди Гейтс.

Дійсно, рано чи пізно найбільший інвестор покине цей світ. І що тоді станеться з Berkshire Hathaway? Напевно це буде однією з найбільших драм Уолл Стріт. Висока вартість акцій компанії безпосередньо залежить від самого великого власника пакета акцій, так як саме він підтримує працездатність компанії. І не відомо, чи зможе хто-то гідно замінити Баффета на цій посаді. Сам Уоррен заявив, що знайшов рівноцінного наступника, але хто це, він так і не розкрив: то його давній партнер Чарлі Мунгер, то Лу Сімпсон, голова Government Employees Insurance Co.

Все одно, трапиться що-небудь з Berkshire Hathaway чи ні, але урок, викладений Уорреном, вже вивчається у всіх куточках світу, і наступні поки ще маленькі «Баффет» вже вносять свій внесок у розвиток школи інвестування.